- Szerző Henry Conors [email protected].

- Public 2024-02-12 08:20.

- Utoljára módosítva 2025-06-01 05:52.

A megtakarítások növelése érdekében számos különböző pénzügyi eszköz létezik. Az egyik legnépszerűbb és legkeresettebb a kötvény. Ez annyira tág fogalom, hogy sokak számára még nehéz is pontos meghatározást adni. És ha már a kötvénytípusokról beszélünk, akkor általában kevesen fognak tudni valamit mondani az ügyről. És javítani kell.

Általános információ

Először is hagyjunk félre néhány terminológiát. Mi az a kötvény? Ez egy hitelviszonyt megtestesítő értékpapír, amely a tulajdonosa (más néven a kölcsönadó) és a kibocsátó (a hitelfelvevő) közötti kölcsönviszony igazolására szolgál. Mit mondanak erről az orosz törvények? A kötvényt kibocsátó értékpapírként határozza meg, amely biztosítja tulajdonosának azt a jogát, hogy meghatározott időn belül névértékét és annak meghatározott százalékát megkapja a kibocsátótól. Bár a kötvények rendelkezhetnek a tulajdonos egyéb tulajdonjogairól is, ha ez nem ütközik az Orosz Föderációban hatályos jogszabályokba. Ezért ezek az értékpapírok adósságnak minősülnektanúvallomások, amelyeknek két fő összetevője van:

- Az előlapon feltüntetett összeg kifizetésének kötelezettsége a kötvénytulajdonosnak egy bizonyos időszak végén.

- Megállapodás bizonyos fix jövedelem biztosítására a névérték százalékában vagy más ingatlannal egyenértékű formában.

Ezen tulajdonságok miatt a kötvényt a következőképpen kell kezelni:

- A kibocsátó váltója.

- Szervezetek és állampolgárok pénzmegtakarításának, valamint bevételszerzési formája.

- A beruházás finanszírozásának forrása részvénytársaságoktól.

Különleges pillanatok

A kötvényvásárlást a következők kísérik:

- Hitelviszony kialakítása a befektető és a kibocsátó között. Vagyis aki megvásárolja a kötvényt, az nem lesz tulajdonostárs, csak hitelezőként lép fel. És igényelheti a kapott bevétel egy bizonyos részét.

- Az értékpapír forgalomba hozatalának határideje van. Lejárata után kialszik. Ez a folyamat magában foglalja az értékpapír kibocsátó általi névértéken történő visszaváltását.

- A kötvények elsőbbséget élveznek a részvényekkel szemben a bevételszerzésben. Elsősorban kamatot fizetnek rájuk, és csak utána osztalékot.

- A vállalkozás felszámolásakor a kötvénytulajdonosnak joga van követelései elsőbbségi kielégítésére. Vagyis neki van a legnagyobb prioritása még a részvényesekhez képest is.

- És egy kicsit a menedzsmentről. A részvények tulajdonjogot jelentenek. Adják a jogottulajdonosai részt vegyenek a cég irányításában. Míg a kötvények hiteleszköz. Ezért nem adnak ilyen jogot.

Milyen típusú kötvények léteznek

Változatosságuk nagyon nagy. Cégek, sőt egész államok is kibocsáthatnak különféle típusú és típusú kötvényeket. Attól függően, hogy melyik besorolási jellemzőt veszik alapul, különböző értékpapírokat különböztetnek meg. Először nézzük meg a helyzetet az ingatlan biztosításának módja alapján:

- Jelzáloglevelek. Fizikai eszközökkel vagy egyéb értékpapírokkal fedezve.

- Fedezetlen kötvények. Nincs szükség letétre.

Ugyanakkor sok más típusra is fel vannak osztva, amelyek a választott tevékenységi iránytól függenek. Ugyanakkor szem előtt kell tartani a kockázatoktól való függőséget. Ennek alapján bizonyos típusú kötvényeket is megkülönböztetnek. Nem szabad megfeledkezni az értékpapír forgalmának természetéről sem. De beszéljünk mindent sorban.

Jelzáloglevelek

A kiadásuk technológiája így néz ki. A szervezet egy jelzálogkölcsönt bocsát ki, amelyre az összes ingatlant átruházzák. Vagyonkezelő társaságban őrzik. Ebben az esetben az ingatlan teljes értéke bizonyos számú kötvényre oszlik. Magánszemélyek és jogi személyek vásárolják őket. A bizalmi társaság minden befektető nevében dolgozik, és garancia arra, hogy érdekeiket tiszteletben tartják. Minden hitelező bizalmasaként jár el. Felügyeli a pénzügyia társaság helyzete és tevékenysége, forgótőkéje, tőkeállapota és egyéb paraméterei, hogy szükség esetén időben megtegyenek minden szükséges intézkedést a befektetők érdekeinek védelmében. A vagyonkezelő társaság szolgáltatásait a kötvényeket kibocsátó szervezet fizeti. Kapcsolatukat szerződés (megállapodás) szabályozza, ahol minden feltétel megjelenik. A jelzáloglevelek három típusra oszthatók. Az egyes pillanatok sajátosságaitól függően ezek a következők:

- Első jelzáloghitelek. Olyan esetekben bocsátanak ki, amikor a szervezet eddig nem ajánlott fel értékpapírt. Jellemző a valódi biztonság jelenléte a fizikai eszközökkel. Ez leírja a zálogjoghoz kapcsolódó összes ingatlant. Ennek értékelésére szakembereket kérnek fel. Ez a fajta kötvény fizet először.

- Gyakori jelzáloghitelek. Az ingatlan másodlagos zálogjoga alapján került kibocsátásra. Igen, az eszközök több ügyben is fedezetként szolgálhatnak. De ezek a második helyen állnak az (1) bekezdésben tárgy althoz képest. Bár megelőzik a többi hitelező követeléseit.

- Értékpapírral fedezett kötvények. Ez az opció feltételezi a biztosíték rendelkezésre állását más pénzügyi eszközökkel. Például egy másik szervezet értékpapírjai, amelyek a kibocsátó struktúra tulajdonában vannak.

Fedezetlen kötvények

Ezek közvetlen adósságkötelezettségek. Biztosítékot azonban nem adnak. Tulajdonosaik követelései egyenrangúak a többi hitelezővel. Valójában a támogatásuk aza cég fizetőképességét. Bár ebben az esetben nincs biztosíték, a befektetők továbbra is védettek. Így például elterjedt az a gyakorlat, amely szerint a vagyon biztosítékként való átruházását tiltó záradékot írnak elő. Így szükség esetén lesznek olyan eszközök, amelyekkel megtérítheti a befektetett pénzeszközöket. Bár nem ez az egyetlen védelmi cikk. Vannak ilyen típusú értékpapírok:

- Tárgyi eszközökkel nem fedezett kötvények. A kibocsátó jóhiszeműsége garanciaként működik.

- Kötvények meghatározott bevételhez. Ebben az esetben az értékpapírok visszaváltása az adott esetben kapott nyereség terhére történik.

- Kötvények befektetési projekthez. Minden befolyt pénz egy-egy fejlesztés megvalósítására, műhelyépítésre, tevékenységbővítésre, forrásmegújításra irányul. A projekt bevételét értékpapírok visszaváltására fordítják.

- Garantált kötvények. Ezek olyan értékpapírok, amelyeket bár nem biztosítanak fedezettel, de harmadik felek garantálják.

- Kötvények átruházott vagy felosztott kötelezettséggel. Ebben az esetben a kötelezettségek átszállnak harmadik társaságokra, vagy megosztják a kibocsátóval.

- Biztosított kötvények. Erősségük a kötelezettségek teljesítésének bizonyos nehézségeinek előrejelzése. Ezért az értékpapírokat egy biztosító társaság fedezi.

- Semleges kötvények. Spekulációra használt értékpapírok.

Ne feledje, hogy az orosza jogszabály korlátozást ír elő a fedezetlen kötvények kibocsátására.

Változatos jövedelemtermelés és forgalom

Továbbra is mérlegeljük a kötvénytípusokat. Attól függően, hogy a bevétel hogyan fog befolyni, jelölje ki:

- Kupon kötvények. Mik a jellemzőik? Ezek olyan értékpapírok, amelyek kibocsátásakor kupon jár. Ez egy csökkentett kupon, amely jelzi a kamatlábat és a fizetés dátumát.

- Kedvezményes kötvények. Ezek olyan értékpapírok, amelyek nem fizetnek kamatot. De mi a helyzet a bevételekkel? A nyereség abból adódik, hogy a tulajdonos a kötvényt kedvezményesen, azaz névérték alatti áron értékesíti. De a váltságdíjat a megadott áron kell fizetni.

- Profit kötvények. Ez egy különleges fajta. Ebben az esetben a kamatbevételt csak olyan helyzetekben fizetik ki, ahol nyereség keletkezett. A vállalati kötvények gyakran erre az elvre épülnek.

És mi a helyzet a kezelés természetével? Ettől függően megkülönböztetünk közönséges és átváltoztatható kötvényeket. mi a különbség köztük? És ő ilyen:

- Rendszeres kötvények. Ezek olyan értékpapírok, amelyeket anélkül bocsátanak ki, hogy azokat részvényekre vagy egyéb pénzügyi eszközökre váltsák át.

- Átváltoztatható kötvények. Feljogosítják tulajdonosukat, hogy meghatározott áron törzsrészvényre cseréljék.

A fajok sokféleségéről a kibocsátótól függően

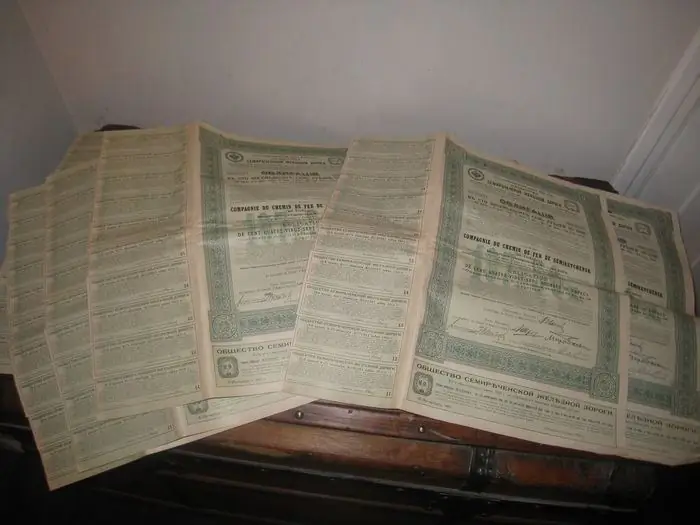

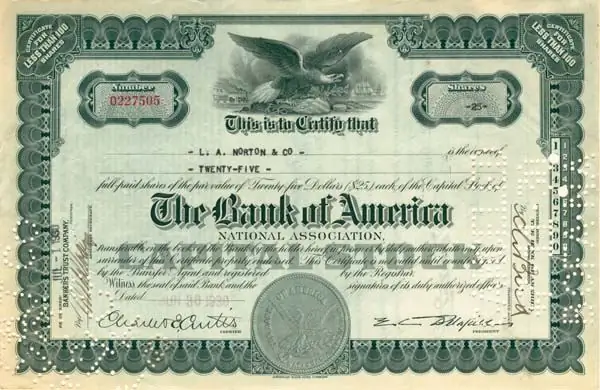

Nagyon fontos, hogy ki bocsátott ki értékpapírt, mert ettőlattól függ, mennyire kockázatos ez az eszköztár. Összesen négy típusa van: önkormányzati, állami, vállalati és nemzetközi. Az első értékpapírokat a helyi hatóságok bocsátják ki. Állami kormányzat országai. Vállalati kötvények - kereskedelmi struktúrák, például részvénytársaságok, társaságok és hasonlók által. A nemzetközi értékpapírok pedig azok, amelyeket kívülről bocsátottak ki.

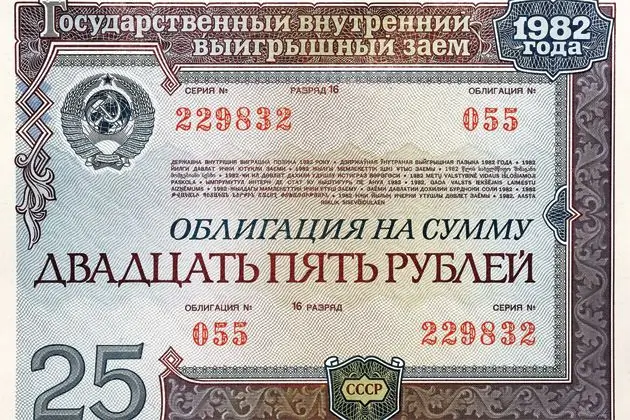

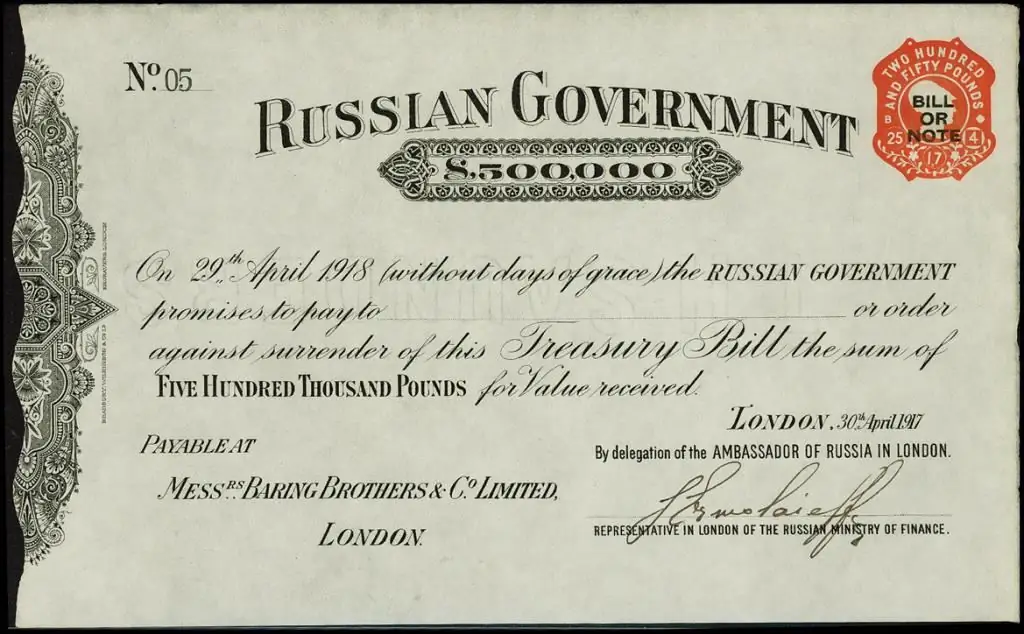

A kötvénypiacot széles körben képviselik ezek a típusok. Bár vannak konkrét pillanatok. Például az államkötvények lehetnek külsőek és belsők is. Az első esetben külföldi államokat, kereskedelmi struktúrákat és állampolgárokat céloznak meg. Míg a belsők kizárólag a szervezetekre és a belső emberekre koncentrálnak. Példa erre a Szovjetunió kötvényei, amelyeket tömegesen vásároltak a polgárok, miközben az ország még létezett. Ez volt az egyik módja a pénzeszközök elosztásának. Igaz, meg kell jegyezni, hogy ez önkéntes-kötelező alapon történt. Ráadásul soha nem fizették ki az állam adósságait a lakossággal szemben. Bár ez alól van kivétel, nevezetesen a Szovjetunió kötvényei 1971-ben és 1982-ben. Bár ez az ügy régi, beszéljünk valami modernebbről.

Az államkötvényekről

Lehetnek külső és belső. Az elsők nem túl érdekesek az átlagos laikusok számára, de a másodikak… Gyakran magánszemélyek számára kötvényként bocsátják ki őket. Két probléma megoldására készültek:

- Lehetőségek pénzhez jutni itt és most rubelben.

- Keress és/vagy harcolj elleneinflációs folyamatok és az átlagpolgárok megtakarításainak értékvesztése.

Egyébként nem ajánlott azonnali értékpapírt vásárolni. Az a tény, hogy gyakran később esnek az árak. Ez pedig lehetővé teszi, hogy a jövőben több pénzhez jusson. De ha van vágy szövetségi hitelkötvények vásárlására, akkor nem szabad elfelejteni, hogy a letétkezelő szolgáltatásait fizetik, emellett még adók is vannak. Mindezeket a tényezőket figyelembe kell venni az értékpapírok vásárlásakor. A kötvényvásárlás általában a kibocsátás után azonnal megtörténhet. Vagy meg lehet várni, míg valaki a válságesemények, szankciók hátterében elveszti az idegét, és a piacnál jóval olcsóbban adja el értékpapírjait. De előfordulhat, hogy ez nem történik meg, és akkor nem lesz nyereséges a pénz befektetése. Annak ellenére, hogy a szövetségi hitelkötvények nem túl kockázatosak, a velük folytatott tranzakciók nem teljesen kívánatos eredményekhez vezethetnek. Nem szabad megfeledkeznünk a különféle lehetséges problémákról, például az infláció hirtelen növekedéséről.

Hol lehet kereskedni az értékpapírokkal

Mivel nem nyilvánvaló, de kell egy hely - ez a kötvénypiac. Az teljesen más kérdés, hogy hogyan lehet oda eljutni. Ezt többféleképpen is meg lehet tenni. Nem kell újra feltalálnia a kereket, követnie a bevált utat, és banki kötvényeket vásárolnia. Ahol? Igen, ugyanazon pénzügyi intézmények és vásárolni! Szerencsére a kezdeti ár tízezer rubeltől kezdődik. Ha van vágy valutát fektetni, akkor van ajánlat erre a lehetőségre. Tehát a kötvényvásárlás nem az elitnek való.

MikorHa van legalább néhány millió rubel, akkor elkezdhet gondolkodni az államkötvényeken. Miért csak ebben az esetben? A helyzet az, hogy ha egy belső hitel államkötvényeire fókuszál, akkor tudnia kell, hogy ezek fenntartása meglehetősen drága. Vásárlásukra és megőrzésükre letétkezelőket használnak, amelyek fix díjat igényelnek. Ahhoz pedig, hogy hasznot húzzon az értékpapírokból, meg kell győződnie arról, hogy van belőlük elegendő. Mert a darabonkénti munka inkább veszteség, mint bevétel. Alternatív megoldásként megfontolhat különféle befektetési alapokat, fedezeti ügyleteket és más hasonló befektetési alapokat, amelyek a bizalomkezelés elvén épülnek fel. Ha ez már túlhaladott szakasz, akkor át kell gondolni a minősített befektető státuszát. Ez lehetővé teszi, hogy teljes erővel forduljon.

Az időzítésről

És egy nagyon fontos pontot nem említettek. Mégpedig azt, hogy milyen lejáratúak a kötvények. Itt van néhány érdekes pont, de mi a leggyakoribb lehetőségekre összpontosítunk:

- Rövid lejáratú kötvények. Legfeljebb öt éves törlesztési határidővel rendelkeznek.

- Közép lejáratú kötvények. Öt-tíz év közötti visszafizetési határidővel rendelkeznek.

- Hosszú lejáratú kötvények. Tíz-harminc év közötti törlesztési határidővel rendelkeznek.

Általában minél hosszabb a futamidő, annál magasabb a százalékos arány. Ez minden. Sok sikert a törekvéseihez.